�|�P�b�g���[�N���ƃo����/��Ћ߂̊F������Ă���m��\���̎d��

�|�P�b�g���[�N�ŕ��Ƃ����������ǃ`���b�g���f�B�̕�V���ċΖ���̉�ЂɃo���Ȃ��̂��H�m���Ƀo���Ȃ����@������܂��̂ŏЉ�܂��B

�|�P�b�g���[�N�̕��Ƃ���ЂɃo���闝�R�͏Z����

�ʏ�A�d�������Ă������҂����ꍇ�A�Z���łƎ擾�ł��������܂��B

��Ј��̏ꍇ��������A��Б��������Ă���l�ɑ����Ĕ[�ł��s���Ă����V�X�e���ƂȂ��Ă��܂��B������u���ʒ����v�ƌ����܂��B

�`���b�g���f�B�̕��Ƃ�����ƁA���R�u��V�v���������܂��B

�|�P�b�g���[�N�ł͒��ړI�Ȍٗp�`�Ԃł͂Ȃ��u�Ɩ��ϑ��v�Ō_�������œ����Ă��܂��B

�܂蒼�ڌٗp����Ă��Ȃ��ׁA����V���猹������Ă��Ȃ��̂Łi�����łȂǐŋ���������Ă��Ȃ���ԁj�A�m��\�������Ȃ�������Ȃ��̂ł��B

�ʏ�A�o����͕̂��Ɛ���u���ʒ����v�������ꍇ�A�{�Ƃ̎��������ł͂Ȃ����Ƃ̎������L�ڂ��ꂽ�Ŋz����Ђɒʒm����Ă��܂��A���^�S���̎Ј�������ƐŊz�������Ă���̂ňꔭ�Ńo���Ă��܂���ł��B

�|�P�b�g���[�N�ł́u�Ɩ��ϑ��v�_������Ă���ׁA�ŋ��͉���������܂���B

�܂�A�Ŋz�������ĉ�ЂɃo����S�z�͂͌���Ȃ��Ⴂ�̂ł��B

���I�I�����͖≮�������܂���B

�u�ǁ[���o���Ȃ��ł���v�Ǝv���Ă��Ă��A�|�P�b�g���[�N���͍��Ƀ`���b�g���f�B�֎x��������V���u�x�������v�Ƃ��ĕ��Ă���A��V��������l�̖��O�Ȃǂ��S�č��ɓ������Ȃ̂ł��B

�m��\���̖��\���̏�Ԃł����炭�͂���߂���鎖�͂Ȃ���������܂���B

������u���������Ȃ�����o���ĂȂ��I�v�ƍl���Ă��܂���������܂��A��{�I�Ƀo����Ǝv���ĉ������B

�o���Ă��܂��Ɓi���\�����Z�Łj�Ƃ��Ė{���[�߂�ŋ���15�`20%����lj��Ŏx�����n���ɂȂ�����A�i���ؐŁj�Ƃ���1�N�Ԃ�14.6�����̊z��lj��Ŏx����Ȃ�������Ȃ��Ȃ�܂��B

�����čŌ�́u�F�\�����ʍT���̌��z�v�B

����͉�Ј��̑��ɕ��Ƃ����Ă���l��65���~�̍T�����鎖���o����̂ł����A10���~�܂Ō��z����Ă��܂��̂ł��B

���z��55���~�ƂȂ��Ă��܂��܂����A�l�ɂ���Ă͂��ꂾ���ŏ\�����~���Ŋz���ς���Ă���̂Ŏ������ł��B

������1���ł��Y����x��Ă��܂��������ł�NG�I�Ȃ̂ł��B

�X�ɁI�I2�N�ȏ���\�������ɂ���Ɓu�F�\���v���̂��̂��������ƂȂ��Ă��܂��A10���~�̍T��������Ȃ��Ȃ�܂��B

�|�P�b�g���[�N�@��ЂɃo���Ȃ��\�����@

�m��\������ƏZ��ł���s�����ɏZ���ł̋��z���ʒm����A�{�Ƃ̉�ЂɏZ���ł̐������s���܂��B

���R�����������Ă���̂ő��̎Ј����������ŋ������߂鎖�ɂȂ�A����ɂ���ăo���Ă��܂��̂ł��B

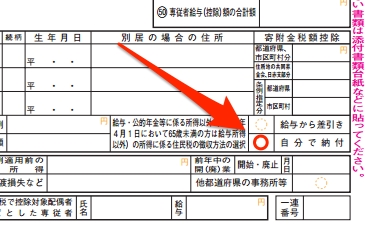

����������ׂɂ��u�m��\�����`�̏Z���ł̒������@�̗��ŁA�Z���ł������Ŕ[�߂�u���ʒ����v�Ɂ���t���ĉ������B

�Z���ł������Ŕ[�߂镁�ʒ��������邱�ƂŏZ���ł̔[�t���������ɑ����Ă��܂��B��Ђ�ʂ����Ɏ����Œ��ڔ[�t���邱�Ƃ��o����̂Ńo���܂���B

�m��\���ɂ��Ă̓p�\�R���łP���Ԃ�����ł��܂����A�s���ȕ��͐ŗ��m�������⏤�H��c���A�S���ɓ_�݂��Ă���u�F�\����v�ɑ��k���Ă݂܂��傤�B

�����M������Ј��̏ꍇ���g�����ނ́u�����ł̊m��\�����`�v�ł��B

���̏��ނɏZ���[�̒������@������̂ł����A�K���u���ʒ����v��I��ʼn������B

������u���ʒ����v��I��ł��܂��ƁA�����Ă����Ђ��ŋ��̒������s�����ɂȂ��Ă��܂��A�o���Ă��܂��܂���B

��w�̏ꍇ�́u38���~�v�ȏ�̏���������ƒU�߂���̕}�{����O��Ă��܂��A���Ƃ��o���Ă��܂��܂��B

�������A�F�\���ł���Όo���T���������������z�ƂȂ�܂��B

�o�50���~�v��o����Ȃ�A100���~�҂��ł�35���~�Ő\���o���܂��B

�Ō�Ɋw������̏ꍇ�ł����A���e�I�ɂ́u��w�`���b�g���f�B�v�Ɠ����ɂȂ�܂��B

�܂苋�^�����ł͂Ȃ��ׁu38���~�v�܂ł����҂��Ȃ����ƂȂ��Ă��܂��i�o�C�g��103���~�j�B

������o��v��o����̂ŁA35���~�Ő\���o���܂��B

��w�Ɗw������ŋC���������_�Ƃ��āA�ŋ��̔[�t�����u�X���v����Ă���_�ł��B

�[�t�����͂����_�ʼn��炩�̕��Ƃ����Ă��鎖���o���Ă��܂����ɂȂ�܂��B

��Ƀo�������Ȃ��l�́A�g���������čŊ��̗X�ǂւƏo�����u�X�Ǘ��߁v�葱�����s���ĉ������B

�����������܂ŃV�r�A�ɂȂ�Ȃ��Ă��A�d���̓��e�܂ł͕�����Ȃ��̂Ő_�o���ɂȂ�Ȃ��Ă��ǂ��ł����B

�������Ƒ��̐l�ɂ��ꂱ��Nj����ꂽ��u�t���}�A�v���œ]�����ĉ҂��ł���v�ƉR��t���܂��傤�H�i�������A�m������p�i�Ȃǂ͏��n�����ƂȂ�ېł�����܂��B30���~�ȏ�̋M�����Ȃǂ�]���������ɔ������܂��j�B

�`���b�g���f�B�̐ŋ��V���~���[�V����

�Ⴆ�`���b�g���f�B�̂��d�������Ė���50���~���҂��A�o�50���~���Ƒz�肵�Đŋ��̃V���~���[�V���������Ă݂܂����B

����50���~����

����50���~�҂����Ƃ���ƁA12������600���~�ƂȂ�܂������̏ꍇ�E�E�ېŏ�����600���~�[50���~�[��b�T��10���~�[�F�\�����ʍT��65���~��475���~�@�����Ł�475���~�~20���[�ېōT���z42��7500�~��52��2500�~�ƂȂ�܂��B

����100���~�̎���

1�N��1200���~�̎����ƂȂ�܂��B�ېŏ�����1,000���~�[50���~�[��b�T��10���~�[�F�\�����ʍT��65���~��875���~�@�����Ł�875���~�~23���[�ېōT���z63��6000�~��137��6500�~�ƂȂ�܂��B

�����������l�����A�ǂꂾ�������́u�o��v���v��o���邩�Ɋ|�����Ă���ƌ�����ł��傤�B

�o���Ȃ��m��\���̂܂Ƃ�

���p��␔�����肪����ł��܂��A�˘f���Ă��܂����l�������ł��傤�B���ەM�҂��ŏ��̓��͑S���킩��܂���ł����B

�ł��u�o���v��ς�Ōo���l���グ�Ă����ƁA�m��\���Ȃ�Ăǁ[���Ď�����܂���B�`���b�g���f�B�̂��d���ȊO�ɂ��g����̂ŁA�o���Ă����đ����鎖�͐�ɂ���܂���I

- ���V�[�g��̎��͉��ł��Ƃ��Ă����I

- �ʒ��͕ʂɊJ�݂���

- �o��p�̃N���W�b�g�J�[�h�����

- �l���Ǝ�Ƃ��ēo�^����

- �m��\���̎��́u�F�\���v�I

- ���������͐ŗ��m�ɔC����

���V�[�g�̕ۊǂł����A������x�e�ʂ̂���傫�ȃA���~�ʂȂǂɓ�������Ŏ���Ă����̂��y�ł��I

�|�P�b�g���[�N�̊m��\���̃|�C���g

���������m��\�����ĉ��H�Ă����������炵�܂��B

�܂��m��\�����K�v�Ȑl�ɂ��Ăł��B

�m��\���Ƃ͎��ɂ���Ɓu��V?�K�v�o��?�e��T�����ېŏ����v�ƂȂ�A���̉ېŏ�������ېŏ������z�ɉ������ŗ����|���鎖�ŏo���ꂽ�擾�Ŋz���x�������ɂȂ�܂��B

�K�v�o��Ƃ́H

�`���b�g���f�B�̎d�����s���ɓ������ĕK�v�Ȍo��̎����w���܂��B

�Ⴆ�Ɩ��Ɏg���ߑ���i�R�X�v���Ȃǁj�≻�ϕi�㓙�A�Ɩ��Ŏg���X�}�z��A�v���o�C�_��Ȃǂ̒ʐM��i���F�Ɩ��g�p�����̂݁j�A�Ɩ��p�̂o�b�����\�t�g�E�F�A����A�ŗ��m�������i��v�������j�ւ̕�V�A�`���b�g�W�҂Ƃ̌��۔�A����Ɏd����p�X�y�[�X������A���̕����̕��āi�u�j���ɑ���ƒ���X�V���Ȃǂ�����ɓ�����܂��B

�K�v�o�������Α������A�����ł������Ȃ茸�łƂȂ�܂��B

�o�c�҂̐l�ƈ��H����Ɨǂ��u�̎�����Ă����āI�v�Ȃ�ăZ���t����������܂��H�x�o�̎������ؖ�����ׂɂ��̎�����V�[�g�A�N���W�b�g�J�[�h���ׁA�ʒ��̋L�^�Ȃǂ͑�ɕۊǂ��Ă����܂��傤�I�i�m��\���̍ۂ̒�o�͕s�v�ł����A�Ŗ����������������ɕK�v�ƂȂ�܂��j

�e��T���Ƃ͉��H

����̓o���邩���H�̗��ŐG��܂������A���Ƃ����Ă����Ј���65���~�̍T�����鎖���o����u�F�\�����ʍT���̌��z�v�̎��ƁA�K���N�ł��ꗥ�ň��������o�����b�T���z��38���~�̎����w���Ă��܂��B

�ŗ��̌v�Z

�K�v�o���e��T�����V����������z���u�ېŏ����v�ƂȂ�A���̋��z�ɉ����Đŗ��i���j���������킹�ĉېōT���z�����܂��ł����A���R�������f�J�C�Ɛŗ��������Ȃ��Ă����܂��B

195���~�ȉ��E�E�ŗ�5�����ېōT���z0�~

195���~�`330���~�ȉ��E�E�ŗ�10�����ېōT���z97,500�~

330���~�`695���~�ȉ��E�E�ŗ�20�����ېōT���z427,500�~

695���~�`900���~�ȉ��E�E�ŗ�23�����ېōT���z63,600�~

900���~�`1,800���~�ȉ��E�E�ŗ�33����1,536,000�~

2019�N�ł���A1��1������12��31���܂łɃ`���b�g���f�B�Ƃ��ē����ē�����V���ΏۂɂȂ�܂��B

�����2020�N2��17��(��)�`3��16��(��)�̊ԂɐŖ����\�����Ȃ�������܂���B

�|�P�b�g���[�N�Ŋm��\�����K�v�Ȑl

�m��\�������Ȃ�������Ȃ��l�ɂ��Đ������܂��B

��Ј��Ƃ��ē����Ȃ��畛�Ƃ��s���ꍇ�A���Ƃ̏������N�ԁu20���~�v�ȏ�̐l�͊m��\�������Ȃ�������܂���B

�t�����Ƃ̏������N��20���~�ȉ��̐l�͐\���̕K�v������܂���B

��Ј��ł͂Ȃ��A�`���b�g���f�B�����d�������Ă��Ȃ��l�͔N�ԁu38���~�v�ȏ�ƂȂ�Ɗm��\�������Ȃ�������܂���B

���̃p�^�[���͎�ɂ��������҂�����������w�̕��ɓ��Ă͂܂邩�Ǝv���܂��B

�����Ɋ��Z����ƁA2�`3���~���x�����������Ȃ����ƂȂ��Ă��܂��܂��B

�Z���Ԃō����������҂������o����`���b�g���f�B�Ȃ̂ŁA���̒��x�̊z�������炠���Ƃ����Ԃɉ҂��ł��܂����ł��傤�B����āA�`���b�g���f�B�œ����l�̖w�ǂ��u�m��\���v���K�v�ƂȂ�Ǝv���܂��B

�|�P�b�g���[�N�̊m��\���̗���ɂ���

���ꂱ�ꏑ���Ă��܂������A���ۂ̊m��\���͎��ۂɂ���Ă݂�Ƃ����������ł͂���܂���B

�������A���������Ԃ̂ł��Ȃ�ʓ|�ł͂���܂����B

�����ł��̃y�[�W�ł͊m��\���܂ł̗�����ȒP�ɉ�����܂��B

�l�J�Ɠ͂�

�܂��́u�l���Ǝ�v�Ƃ��ĊJ�Ƃ��܂��傤�I�ȒP�Ɍ�����1�l�В��ł��ˁB

������ƌ����ē��ʓ�����ł�����܂���B

�Ŋ��̐Ŗ����ɏo�����āu�l�J�Ɠ͂��v�̂����������Ă���I�ƌ��������ł��B�E���̐l�����ؒ��J�ɋ����Ă���܂���B

���Ԃɂ����15�����|���炸�В��ɂȂ�܂��B

���̎��Ɂu�F�\�����F�\�����v�̏��ނ������ɒ�o���ĉ������B

�m��\���̎��̓��ʍT���̎葱���̎�Ԃ��Ȃ���̂Ő�ɂ���Ă����܂��傤�B

��p�̋��^�U���������J�݂���

�|�P�b�g���[�N�Ŏd�������Ĕ���������V�̎��͊�{�I�Ɂu��s�U���v�ƂȂ�Ɛ������܂������A���������l���Ǝ�ƂȂ�̂ł������V���U�荞�܂��������V�����J�݂��Ă��܂��܂��傤�B

��p�̌���������A�Ŗ����֒�o����ۂɈ�ۂ��ǂ����m�Ƃ��đ������܂��B

��p�̃N���W�b�g�J�[�h�����

�`���b�g���f�B�̎d�������鎞�ɕK�v�ƂȂ�u�K�v�o��v�ł����A�C���^�[�l�b�g�v���o�C�_�[�����╨�i�w���̓x�ɗ̎���������Ă����̂��ʓ|�Ȃ̂ŁA�����p�̃N���W�b�g�J�[�h������Č��ς͑S�Ă��̃J�[�h�ōs���Ɣ��ɕ֗��ł��B

1���̃J�[�h�Ō��ς���A���ׂ͑S�ăl�b�g����v�����g�A�E�g�o����̂ŁA�̎��̊Ǘ�����J������܂���B

�����̌v�Z

���ɋM������鎖�ƌ����u1�N�Ԃœ�����V�̌v�Z�v�ł��B

���̎��ɖ𗧂̂���p�ɍ�����u��s�����v�Ȃ̂ł��B�ʒ��ɋL�������ĐU�荞�܂ꂽ��V��S�č��v����Ηǂ������ł��B

�v���ӂȂ͕̂�V�������œn�����u��n���v�̒ʋ`���b�g���f�B�ł��B

��n���̐l�͕K�������ƈꏏ�Ɂu�x������or���^���ׁv�s���Ă�����ĉ������B�����Ă���͐�ɂȂ����Ȃ����I���̏��ނ��Ȃ��Ǝ������ؖ�������̂��Ȃ��Ȃ��Ă��܂��܂��B

�o��̌v�Z

�m��\���ōł��ʓ|�Ȃ̂��u�o��v�Z�v�ł��B�M�҂������Ŗ��N�܂����܂��I

�ł��o��̌v�Z�͂Ƃ��Ă��d�v�I�I�e��v�̕}�{����O�ꂽ���Ȃ��l�͂����Əd�v�ƂȂ�̂ł�[���o���Ă����ĉ������B

�o���19���ڂɕ�����Ă��܂����A�`���b�g���f�B�Ŕ�������Ǝv����o��͈ȉ��̒ʂ�B

�����Ԑł�łȂǂ́i�d�Ō��ہj�A�X�ւ̔z�����Ȃǂ́i�ו��^���j�A�������M��A�d�Ԃ�o�X�A�^�N�V�[�Ȃǂ́i�����ʔ�j�A�C���^�[�l�b�g�E�d�b��Ȃǂ́i�ʐM��j�A�V���L���ȂǂɎg���i�L����`��j�A���ƂɊւ���Ă���l�Ƃ̈��H��ƂȂ�i�ڑҌ��۔�j�A�p�\�R����X�}�z�̏C���i�C�U��j�A��ӂ▼�h�ACD�A10���~�ȓ��̃p�\�R�����w������ۂ́i���Օi��j�A�p�\�R����J�����Ȃǂ̍����Ȏ��Y�������Ԍ`���p�i�������p��j�A�Ԉ����s�₨�j���ȂNjΘJ�ӗ~�����ړI�Ƃ���������ƂȂ�i����������j�A�z�[���y�[�W��V�X�e���J���Ȃǂ��O��������p�́i�O���H���j�A���Z�@�ււ̎x�������E�����ԃ��[����Z��[���Ȃǂ̎x�������Ȃǂ́i���q�������j�A�ƒ��⒓�ԏ�g�p���Ȃǂ́i�n��ƒ��j�A���ݏ������N���[�j���O��Ȃǂǂ�ɂ������Ȃ����z��p�́i�G��j�A�����ԕی��⎩���ӕی��A�Еی��Ȃǂ̎��Ƃׂ̈̕ی����i���Q�ی����j

�Ȃǂ�����ɓ�����܂��B

�o��w���̍ۂɔ����������V�[�g�Ȃ�̎����Ȃǂ���W�v�������z���L�������ł����A�v�Z���Ă���Ǝ����ł��r�b�N��������������g���Ă��鎖��������܂��B

�u�����Ɨ}���鏊�͗}���Ȃ���v�Ɛߖ�C�������萶����n�Y�ł���

�Ŗ����ւ̐\��

�Ŗ����ւ̐\�����@�ł����A�����_�ł͇@�X���A���ڒ�o�B���ŐŐ\���́ue-tax�i�d�q�\���j�v��3�̕��@������܂��B

�S���̏��S�҂̐l��������@�̒��ڒ�o���I�X�X�����܂��B�ŗ��m���ꏏ�ɏ��ލ쐬����`���Ă���܂���B

����Ă���l��A�ŗ��m�⏤�H��c���Ɉ˗�����l�͇A�̗X���ŁB

�B��e-Tax�i�C�[�^�b�N�X�j�ł����A�l�b�g�Ő\���o���Ĕ��ɕ֗��Ȃ̂ł����A�}�C�i���o�[������������Ǝ�ԂȂ̂ŗ]��I�X�X�����܂���B

�m��\�����̐Ŗ����͐��Ɂu�����݁v�ł��B

���肷��ΐ����ԑ҂��Ȃ�ăU���ł��B���ʂȎ��Ԃ��߂��������Ȃ��l�́A�S���ɓ_�݂��Ă���u�F�\����ihttps://www.zenaoirobr.jp�j�v�֓o�^����A�̎��ƒʒ������ŏ��ލ쐬������Ă����̂ł������߂ł��B

�F�\���Ɣ��F�\���̈Ⴂ

�ŏ��Ƀ����b�g����\���グ�܂��ƁA���ʍT��������u�F�\���̕�����L�v���ł��x�^�[�ł��B

�ʂɔ��F�ł��J�Ƃ̎葱�����s�v�Ŋy�Ȃ̂ł����A�����郁���b�g���]��ɂ����Ȃ����܂��B

���̃����b�g���J��Ԃ��G��Ă�����ʍT���́u65���~�v�ł��B���F�\�����Ƃ���65���~�܂ł̍T������؎鎖���o���܂���B

���̑��A�F�\�����`���b�g���f�B�Ɏ���ă����b�g�ƂȂ鎖�Ƃ��ć@�Ԏ����o���Ă��J�z���đ��E�ł���_�ƇA�ƒ�����M����o��Ƃ��Čv��o����_�ł��傤�B

�@�̐Ԏ��J�z�ł����A1�N�ڂ̃`���b�g���f�B�ŗႦ��50���~�̐Ԏ����o�����Ƃ��܂��B���������N����R�c��͂�Ŕ���A�b�v���ʂ����A100���~�̍����ƂȂ����Ƃ��܂��B

1�N�ڂ̃}�C�i�X50���~���A2�N�ڂ̍���100���~���瑊�E�i�܂�50���~�����j���ŁA�ŏI�I�ȏ������u50���~�v�Ƃ��Đ\�����鎖���o����̂ł��B

�A�͗Ⴆ�Ύ���A�p�[�g��1�����`���b�g���[���Ƃ��Ďg�p����ہA���̕����̖ʐς�40�����߂�ꍇ�A4���~���o��Ƃ��ĔF�߂��܂��i�ƒ�10���~�̏ꍇ�j�B

���M��␅���������ΏۂɂȂ�̂ŁA��ɐF�\�����I�X�X�����܂��B

�|�P�b�g���[�N���ƃo����/�Ζ���Ƀo���Ȃ��悤�ɂ���ɂ�

�ł���b�I�Ȏ���������ł��ˁB��Ђ̐l�ւ̐g�o����h���I�I�����̐g�͎����Ŏ��I����ł��B

���Ƃ��Ă��鎖���y���y���b���Ă���ƁA������ċΖ���ɐ�Ƀo���܂��B

���ɋC���������̂́A�E��Œ��̗ǂ��l�Ƀ|���b�ƌ����Ă��܂����B

�ǂ�Ȃɒ����ǂ��ĐM�p���Ă��Ă��A���̐l�́u��Ђ̐l�v�ł��B

���̘b�������肪�u�����y�������v�ꍇ�A���E�ꒆ�ɒm��n���Ă��܂��܂���B

���̑��A�`���b�g���f�B�̕��ƂŐS�z�Ȃ̂��u�m�荇�����`���b�g�ɓ����Ă����v�ł��傤�B

��{�I�Ƀ`���b�g���f�B�́u��o���v�ʼnc�Ƃ��Ă��܂��B

����o���Ă�������j������̖ڂɎ~�܂�₷�����甄�グ�A�b�v�Ɍq�����ł����A��Ђɕ��ƃo����h���ׂɂ͂�����ƕ��@���l���Ȃ�������܂���B

��\�I�ȕ��@�Ƃ��Ă�

- ���������f���Ȃ��i�ҋ@���̂݁j

- �E�B�b�O����

- �摜�̉��H������

�Ȃǂł��B�ڂ������|�P�b�g���[�N�Őg�o�������Ɉ��S���S�ɓ������@�ʼn�����Ă܂��B

�����ۂ����e�ł����A�ǂ�����\���ʂ�����̂ł���������B

������`���b�g���[���Ƃ��ė��p����ꍇ�A�g���Ƀo���Ă��܂��\���������Ȃ�ׁA�o���鎖�Ȃ�|�P�b�g���[�N�̃`���b�g���[���܂Łu�ʋv���I�X�X���ł��B

�����I�ɒʋ������Ȃ�A���̓s�x�����̖͗l�ւ��Ȃǂ��s���܂��傤�B

�`���b�g���f�B�������I�ƌ����Ȃ�A���[�����f�B�i�������j��e���t�H�����f�B�œ������@������܂��B

���Ȃ݂Ɏ��̎���̃`���b�g���f�B�����Ă���m�荇���ŋΖ���̉�ЂɃo�����l�͍��̂Ƃ��낢�܂���B

�E�B�b�O�Ɖ��ς�ς���A�o�b�̃��j�^�[�z���ł��Ȃ������Ă��j���̓z�{�C���t���܂���̂ň��S���ĉ������B

�܂Ƃ�

���Ԃ͂n�k�Ƃ��ē����Ă��邯�ǁA���̉҂������ł͐������ꂵ���I�����Ȃ�ƕK�R�I�ɓ��ɕ����Ԃ̂́u���Ɓv�ł��B

���{�����Ă���u���������v�v�ŁA�C�m�x�[�V�����n�o��ړI�Ƃ��ĕ��Ƃ⌓�Ƃ𐄐i���錾����Ă���A�����̊�Ƃœ������ꍇ�̘J�����Ԃ̃��[���Ȃǂ̌��������s���Ă��邻���ł��B

������@�ɕ��ƁE���Ƃ��������Ă��Ƃ̐��������Ă��Ă���ƌ����Ă��܂����A���Ԃ͂Ƃ����Ɨe�F���Ă����Ƃ͂܂��u3���v�ɂ������Ȃ��̂������ł��B

�t�ɋ֎~���Ă����Ƃ�7���ɂ��y��ł���̂������ł��B

���{�����i���Ă���̂�����e�F���Ă�I�ƌ��������Ȃ�܂����A��Ƒ��������l�����ɋ֎~���Ă����ł͂���܂���B

�֎~���R�œ��X��1�ʂƂȂ����̂́u�Ј��̒����ԘJ���E�ߏd�J�����������邽�߁v�őS�̂�4�����߂܂����B

���ɑ��������̂��u�J�����Ԃ̊Ǘ��E�c��������Ȃ��߁v�Ƃ������4���߂����߂Ă��܂����B

���̗l�ɁA���{�ɂ����Ă͂܂��܂����Ƃ����ւ����̂͒������̂�ƂȂ��Ă��܂������ł��B

���������[���ᔽ�i�܂�o�����j�����ꍇ�A���ӂ����ōς߂��b�L�[�I�ł����A���ۂ͂����͂������A�M�d�Ȏ������ƂȂ��Ă������Ƃ����߂�E�n�������o���E���肵���玩��ގЂɒǂ����܂��P�[�X���B

�g�o���i��o���j�̃��X�N���Ⴂ�ƌ����Ă���`���b�g���f�B�ł̕��Ƃł����A��Ƀo���Ȃ��̂��H�ƌ����Ɠ����́uNO�v�ƂȂ�܂��B

�ǂ�ȕ��Ƃł��o���鎞�̓o���܂��B�ł��X���Ƒ���������m���Ă����A�o���郊�X�N�̓O�b�ƒႭ�Ȃ�܂��B

�������M���������Ă����Ђ��u����NG�v�̏ꍇ�A���ꂩ���̐����ɂ�������ڂ�ʂ��A������Ȃ����͂����Ɠ˂�����Œ��ׂĉ������B

���ꂭ�炢�̋C�\�����Ȃ��Ɓu�o���v��\���������Ȃ����Ⴂ�܂���B

�u����OK�v�̐E�ꂾ�����ꍇ�A�Ƃ肠������i��J���ɕ��Ƃ���|��`���Ă����܂��傤�B

�|�P�b�g���[�N�ŕ��Ƃ���Ό����Q�O������T�O���~���v���X�ɂȂ�܂��B�ō��̕��Ƃł��傤�B

���̎���̃|�P�b�g���[�N�œ����F�B�ŋΖ���Ƀo�����`���b�g���f�B�͂��܂���B

�������m��\��������Ζ���Ƀo���Ȃ��̂ň��S���ă`���b�g���f�B�ʼn҂��܂��傤�B